Ракурсhttps://racurs.ua/

Паритет евро и доллара – почему курсы сравнялись и кому это выгодно

Паритет евро и доллара — почему курсы сравнялись и кому это выгодно

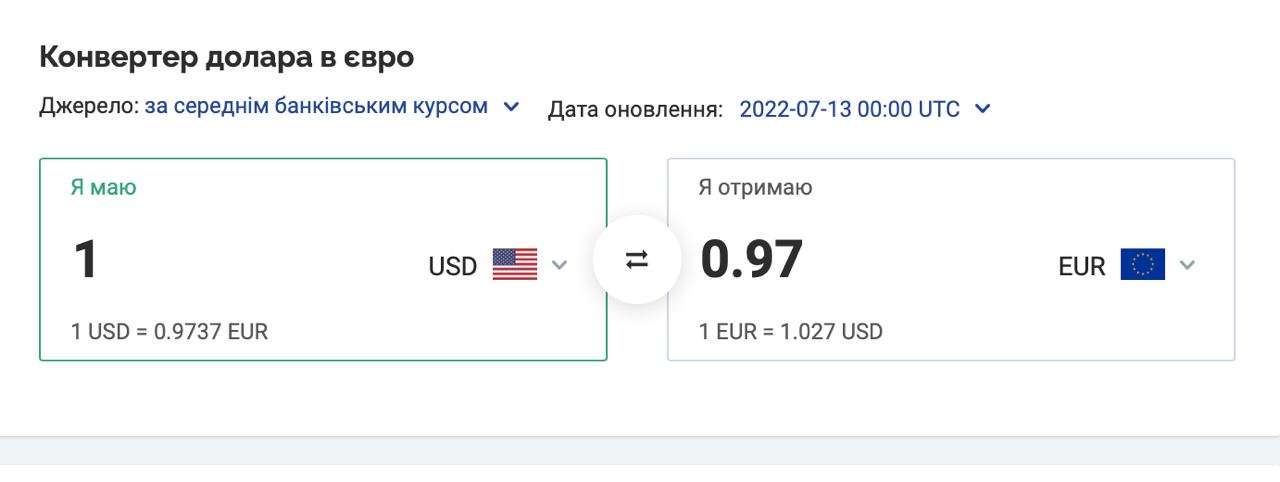

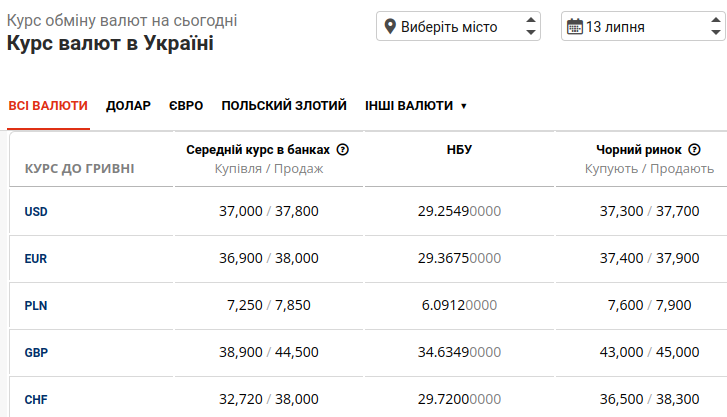

https://racurs.ua/n172638-paritet-evro-i-dollara-pochemu-kursy-sravnyalis-i-komu-eto-vygodno.htmlРакурсКурси долара та євро зрівнялися — у світі та на валютному ринку України. Востаннє таку ситуацію фіксували 20 років тому.

Паритет євро та долара — обмінний курс 1:1 — був восени 2002 року. Відтоді європейська валюта завжди коштувала дорожче за американську.

У 2008 році, коли у США назрівала фінансова криза, за євро давали 1,6 дол., згодом котирування кілька років коливалися в діапазоні 1,30−1,50, а останніми роками вони перебували приблизно на рівні 1,15−1,25.

Девальвація євро відбулася на тлі вкрай несприятливої енергетичної кризи, але експортерам з країн ЄС дуже вигідний перший за 20 років валютний паритет.

Ігри центробанків

DW пропонує поглянути на графік котирувань валютної пари євро-долар за дещо триваліший термін, то чітко видно, що послідовне зниження почалося ще в першій половині 2021 року, коли курс був ще вищим за 1,22.

Причиною цього тренду стали очікування учасників світового фінансового ринку, що глобальна інфляція, що наростає через наслідки пандемії, змусить Федеральну резервну систему США (ФРС) підвищувати процентні ставки раніше, швидше і радикальніше, ніж це готовий буде зробити Європейський центральний банк (ЄЦБ).

А підвищення центральними банками базових ставок веде до зростання дохідності державних облігацій. США з їхнім величезним держборгом випускають велику кількість таких цінних паперів, і вони вважаються в усьому світі найнадійнішим інвестиційним активом.

Поки ФРС реалізовувала минулими роками політику «наддешевих грошей» з фактично нульовою базовою ставкою, американські держоблігації мали низьку прибутковість і були не дуже привабливими для інвесторів.

Тому багато хто з них у пошуку більш прибуткових активів переводив долари в інші валюти. Перспектива підвищення ставки викликала перетікання капіталів назад у доларовий простір, і цей процес посилювався і прискорювався з осені 2021, чим більше ставало зрозуміло: через дедалі більшу інфляцію базову ставку в США доведеться підвищувати набагато рішучіше, ніж можна було подумати рік тому.

Так і сталося: у березні 2022 року перше з 2018 року підвищення становило 0,25 процентного пункту, у травні було збільшення ставки вже на 0,5 пункту — найрізкіше за 22 роки, а 15 червня ФРС підняла базовий відсоток відразу на 0,75 пункту, чого не робила з 1994 року. І найближчими місяцями вона продовжить цей курс, тоді як ЄЦБ у липні лише почне уникати нульового відсотка, судячи з усього, з маленького кроку в 0,25 процентного пункту.

Три причини від Фурси

Фінансовий експерт Сергій Фурса вважає, що, по-перше, це не євро падає, це скоріш долар посилюється. І не тільки відносно євро. Долар цього року посилюється відносно всіх світових валют. І євро — тут просто одне з небагатьох.

Перша та основна причина паритету — зростання ставок. ФРС пішла на збільшення ставок цього року у відповідь на інфляцію, яка досягла 40-річного максимуму.

Якщо якась країна підвищує ставки, то привабливість активів в цій країні, а значить і валюти цієї країни, зростає. Як результат — то долар укріплюється відносно євро, — написав Фурса на своїй сторінці у Фейсбук.

Інша причина, на його думку, — це проблеми вже в самій Європі. Бізнес-модель ФРН — головного локомотива ЄС — багато років будувалася на тому, що вони отримували дешеву енергію у росії і продавали дорогі товари у Китай.

Нині відбувається болісний перехід, який призвів до торговельного дефіциту у Німеччині, що не могло не позначитись на курсі. Утім, послаблення євро буде підтримувати німецьких експортерів.

Третя причина посилення долара — це побоювання рецесії і нової світової фінансової кризи.

Що роблять гроші, коли бачать перспективу кризи. Втікають у тихі гавані. У безпечні місця. Йдуть у надійність. А це, як не дивно, долар, — вважає Фурса.

Кому вигідний сильний долар

На валютному ринку активізувалася велика кількість біржових спекулянтів, які вирішили зіграти на пониження євро і дотиснути його хоч би до знакової позначки 1:1. Ті, хто вчасно вступив у цю гру, зараз явно у виграші.

Високий курс національної валюти вигідний країнам, які роблять ставку на імпорт великої кількості товарів. З цієї точки зору високий курс долара справді вигідний США, оскільки він здешевлює продукцію, що привозиться з Європи, Китаю, Японії та інших країн світу, і тим самим сприяє боротьбі з інфляцією, а вона наразі головна макроекономічна проблема США.

Водночас іноземна продукція, що дешевшає через твердий долар, знищує товаровиробників у самій Америці.

Надто високий курс національної валюти б'є по інтересах американських експортерів, оскільки робить їхню продукцію на світовому ринку дорожчою і тим самим знижує міжнародну конкурентоспроможність автомобілів, комп’ютерів, мікрочіпів, продовольства. Вони починають здавати позиції, скажімо, автомобілям, зробленим у Єврозоні, чи напівпровідникам із Азії.

Надто твердий долар підриває багаторічні зусилля кількох вашингтонських адміністрацій, спрямованих як на вирівнювання надто однобокого зовнішньоторговельного балансу країни (США значно більше імпортують, ніж експортують), так і на розвиток американського промислового виробництва.

Отож, низький курс євро надзвичайно вигідний німецьким, французьким, італійським та іншим європейським експортерам. Проте з великим застереженням: вони мають виробляти свою продукцію у себе на батьківщині чи в Євросоюзі та використовувати лише європейські комплектуючі.

Якщо вони закуповують комплектуючі за межами ЄС, то вигода, швидше за все, зникає, — пояснила DW валютна аналітикиня німецького DZ-Bank Сонья Мартен.

Те ж саме, за її словами, стосується особливо енергомістких європейських виробництв, адже нафтою, вугіллям або зрідженим газом на світовому ринку торгують за долари. З цього погляду девальвація євро відбулася зараз у дуже невигідний для Євросоюзу момент. ЄС зіткнувся з дефіцитом та надзвичайною дорожнечею енергоносіїв, і вони тепер через рекордно низький за два десятиліття обмінний курс євро стануть ще дорожчими.