Банкрутство фізичної особи: чому його не варто боятися

https://racurs.ua/ua/1890-bankrutstvo-fizychnoyi-osoby-chomu-yogo-ne-varto-boyatysya.htmlРакурсУ вівторок, 20 березня, Верховна Рада ухвалила в першому читанні проект Кодексу України з процедур банкрутства, що регулює процедуру банкрутства фізичних осіб. За законопроект №8060, який надає кожному охочому можливість оголосити себе неплатоспроможним, проголосували 233 народних депутати. Зараз ми не коментуватимемо новели, трактування і допущення, що стосуються юридичних осіб. Нас цікавить можливість банкрутства фізичної особи — звичайної людини з українським або іншим паспортом, — що є абсолютно новою правоустановчою концепцією в нашій державі.

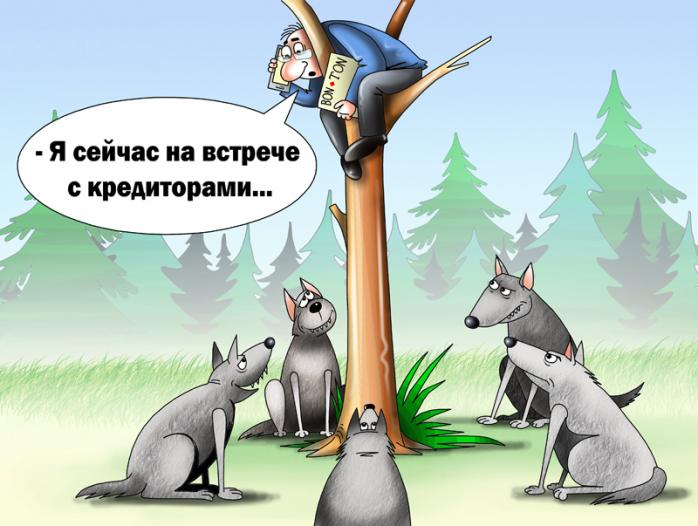

Страшне слово «банкрутство» залишається таким з огляду на наше радянське минуле, як, наприклад, явно негативне забарвлення має звичайний біржовий термін — спекуляція. Банкрутство — цілком цивілізований спосіб захисту боржника від неможливості виконати перед кредитором зафіксовані обіцянки. В Україні існувала практика, коли громадянин був зобов'язаний виплачувати свою заборгованість попри всі життєві негаразди, а після смерті боржника цей обов'язок переходив до його родичів. Така цілком феодальна система існує досі, й ухвалений в першому читанні закон якраз спрямований на усунення архаїчних пережитків.

У світі процедура банкрутства фізичних осіб існує десятиліттями: в США — з 70-х років минулого століття, в Німеччині — з 90-х, навіть в авторитарній Росії такий закон набув чинності 2015 року. В рамках банкрутства відбувається реструктуризація заборгованості, організовується продаж майна і згодом укладається мирова угода між сторонами, що ставить крапку в процесі. Ініціювати банкрутство може як сам позичальник, так і кредитор. Процедура починається, коли стає зрозумілою неможливість обслуговування зобов'язань, що існують між сторонами.

Для Європи характерні досудові способи врегулювання процедури повернення громадянами боргів, в Штатах надмірна кількість юристів призвела до масового використання процедури банкрутства. За американськими законами боржник може бути банкрутом тільки раз на сім років, і щороку таку процедуру проходять понад мільйон осіб. Нагадаємо, що нинішній президент США, коли був бізнесменом, стикався з процедурою банкрутства чотири рази — як співзасновник різних юридичних осіб.

У Німеччині в кризовий 2009 рік понад 3 млн осіб за власною ініціативою подали заяву про визнання їх банкрутами, попри тривалість і складність цього процесу. За німецькими законами банкрутству визначено шестирічний строк, під час якого все майно й доходи перебувають в управлінні у призначеної судом довіреної особи, яка контролює фінансовий стан боржника. Якщо протягом шести років стан боржника не змінився, він визнається банкрутом і всі залишки по боргах автоматично списуються.

Світовий досвід застосування механізмів банкрутства показує як позитивні, так і негативні моменти для людини. Можливість розпочати нове у фінансовому плані життя дещо ускладнюється зіпсованою кредитною історією, яка обов'язково і надовго фіксується. Особливо це стосується держав, де люди звикли жити в борг, як в тій же Америці. Негативна кредитна історія практично виключає отримання нових кредитів.

Американська законодавча практика є більш сприятливою для позичальника, в той час як у європейських країнах процедура регулювання неплатоспроможності захищає права кредитора, одночасно обстоюючи права громадянина. Попри жорсткість європейських законів, банкіри там досить лояльні до боржників і за можливості намагаються реструктуризувати борги, а не порушувати процедуру банкрутства фізичної особи. Україна рухається в бік Європи, і нам сьогодні потрібно буде визначитися з моделлю реабілітаційних заходів, якими, власне, є процедура банкрутства.